티스토리 뷰

하스는 공모주 청약일정을 6월로 변경하였습니다. 치과용 소재를 개발/생산하는하스는 기술성장특례로 7월 상장을 목표로 하고 있습니다. 하스 공모주 청약에 관심있다면 하스 공식 홈페이지를 꼭 확인하고 피해입지 않도록 주의하세요.

⬇⬇⬇

하스 공모주 청약일정과 청약방법, 주관사 청약한도, 수요예측에 대해 아래 본문에서 자세히 확인해보세요.

⏩공모주 청약이 처음이라면?

주린이의 공모주 청약방법 공부

저도 주린이라서 핫한 공모주 청약에 대한 기사를 읽어봐도 무슨 소리인지 이해를 하지 못한 적도 있었는데요. 공모주 청약에 관한 포스팅을 계속 하고 실제 공모주를 청약하면서 배우고 있습

korcaster.com

하스 공모주 청약 정보

하스는 치과용 소재와 수술 재료를 개발하고 생산하는 기업으로 2008년에 설립했습니다. 하스는자체적으로 개발한 치과용 보철 소재를 전 세계 70여 개국에 공급하고 있으며 해외매출이 92%차지하고 있습니다.

⏩하스 기업정보를 자세히 확인해보세요.

⬇⬇⬇

자연치아와 비슷하다고 평가받는 리튬디실리케이트 글라스 세라믹 치과 소재를 세계에서는 두 번째로, 한국에서는 처음으로 개발한 기업입니다. 하스는 기술특례상장 케이스이지만 해외시장의 성과를 바탕으로 꾸준히 이익을 내고 있습니다.

하스 공모주 정보

| 총공모주식수 | 1,810,000주 (신주 100%) |

| 희망공모가액 | 9,000원 ~ 12,000원 |

| 확정 공모가 | 16,000원 |

| 기관투자자 배정수 | 1.357,500주 (75%) |

| 일반청약자 배정수 | 452,500주 (25%) |

| 주관사 | 삼성증권 |

하스는 이번 공모로 총 181만주를 모집하고요. 희망공모가 밴드는 9천원에서 1만 2천원입니다. 삼성증권 주관사를 맡았습니다. 확정 공모가는 16000원으로 확정입니다.

⏩ 하스 공모주 청약하려면 주관사인 삼성증권 계좌가 있어야 합니다.

⬇⬇⬇

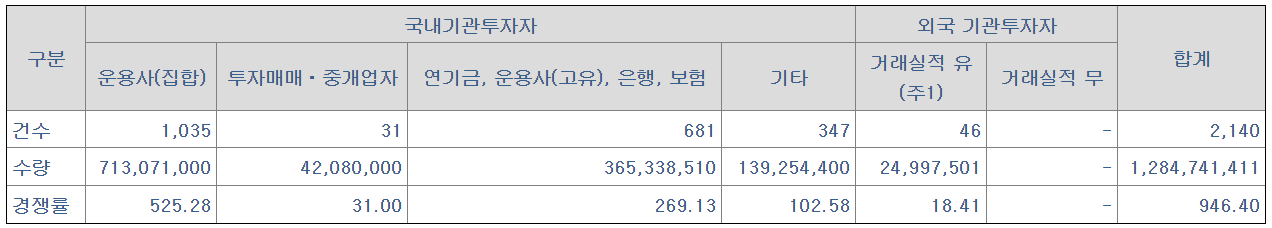

하스 수요예측 결과

하스 기관투자자를 상대로 진행하는 수요예측 결과는 6월21일에 결과가 발표되었습니다.

- 확정 공모가: 16,000원

- 참여기관수: 2140건

- 경쟁률: 946.40

하스 공모주 청약일정

하 공모주 청약일정을 알아보겠습니다. 일반청약자 청약일은 6월 24일과 25일로 일정이 변경되었습니다.

| 수요예측일 | 2024. 06. 13 ~ 06. 19 |

| 공모주 청약일 | 2024. 06. 24 ~ 06. 25 |

| 납입/환불일 | 2024. 06. 27 |

| 상장일 | 7월 3일 |

상장일은 7월 3일로 결정되었습니다.

일반청약자는 6월 24일, 25일에 삼성증권 계좌를 통해서만 공모주 청약할 수 있습니다.

⬇⬇⬇

환불일은 6월 27일로, 청약 2일 후입니다. 수요예측 결과가 발표되는 대로 상장일도 정리해놓겠습니다.

⏩ 7월공모주: 아이빔테크놀로지 공모주 청약정보

하스 청약 주관사 - 삼성증권

삼성증권에서 하스의 상장과 공모주 청약 주관사입니다. 일반청약자 배정주식수는 452,500주이고 온라인 전용 고객 청약한도는 11,000주가 될 것으로 예상합니다.

- 최소 청약 주식수: 20주

- 청약증거금: 20주 청약시 청약증거금 160,000원

- 배정방식: 균등 50% + 비례 50%

최소 주식수만 청약할 경우의 청약증거금으로 공모가에 20주 곱한 값의 50% 금액을 준비하면 됩니다.

⏩주가 상승중인 HBM 반도체 관련주 확인해보세요.

⬇⬇⬇

하스 공모주 청약 자격

온라인 전용 청약 자격이라면 공모주 청약일 당일에 비대면 계좌 개설 후 청약 신청할 수 있습니다.

⏩ 삼성증권에서 계좌 개설하고 공모주 청약하기

⬇⬇⬇

하스 청약 한도

삼성증권은 고객 우대 등급에 따라 청약 한도가 달라집니다. 삼성증권 홈페이지에서 우대등급 조건 확인가능합니다.

- 온라인 전용: 청약한도의 50%인 11,000주

- 일반 청약 자격: 청약한도의 100%인 22,000주

- 우대 청약 자격: 청약한도의 200%인 45,000주

⏩엔비디아 관련한 국내 주식 종목 알아보기

청약 수수료

- 온라인 청약: 2000원, 우대등급은 무료

- 오프라인 청약: 5000원, 아너스 등급은 무료

청약 단위

- 20주 이상 ~ 100주 이하: 10주

- 100주 초과 ~ 500주 이하: 50주

- 500주 초과 ~ 1,000주 이하: 100주

- 1,000주 초과 ~ 10,000주 이하: 500주

- 10,000주 초과: 1,000주

하스 공모주 청약방법

하스 공모주 청약하는 방법을 잠깐 정리해보겠습니다. 공모주는 주관사인 증권사 계좌를 통해서만 청약 신청을 할 수 있습니다. 사전청약이라든가 할인 물량을 따로 준다던가 하는 일은 결코 없으니 속지 마세요.

⬇⬇⬇

공모주 청약방법을 순서대로 정리해볼게요.

1. 공모주 주관사인 증권사 계좌를 만들거나 확인한다.

2. 청약증거금을 준비한다.

3. 공모주 청약일에 해당 증권사 앱에서 공모주 청약 신청을 한다.

4. 공모주 배정을 확인한다.

5. 배정받았다면 공모가 제외한 금액이 계좌로 환불된다.

6. 상장일에 주가 추이를 보면서 매도한다.

하스 상장일 유통가능물량

하스 상장일 유통가능물량을 알아보겠습니다. 유통가능 물량은 상장 후 바로 매도가 가능하기 때문에 물량이 많으면 주가 하락에 영향을 줄 수 있습니다.

하스는 공모주식을 포함하여 총 7,836,009주가 상장 예정입니다. 그 중에서 32.96%인 258만 2567주가 상장일에 유통 가능 물량입니다.

하스의 상장일 유통가능물량은 최근 경향보다 많은 수준인 것 같습니다. 수요예측에서 기관들의 의무보유 확약 비율이 높아지면 상장 후 유통 가능 물량은 줄어들 수 있습니다.

하스 기업정보

하스는 2008년에 설립되었는데요, 주로 치과용 리튬 디실리케이트 결정화 유리와 지르코니아 소재의 제조를 핵심 사업으로 삼고 있어요. 이후 다양한 기술 개발을 통해 국내 최초로 리튬 실리케이트 계 결정화 유리를 사용한 치과용 보철 수복물 소재를 개발하고 양산에 성공했답니다.

하스의 Amber Mill 제품은 자연치아와 유사한 심미성을 자랑하는 고강도 심미소재인데요, 이 제품은 우수한 유백성과 형광성 덕분에 staining 없이도 자연스러운 컬러 스펙트럼을 연출할 수 있어요. 또한, Amber Mill Direct 제품은 경사구배 결정화 공법을 통해 개발되어 기존 제품들이 구현할 수 없었던 색상과 투광성을 달리 할 수 있습니다. 이 제품은 사용자가 추가적인 열처리 없이도 치아와 유사한 최종 쉐이드를 구현할 수 있어, 치료 시간을 크게 단축시킬 수 있죠.

하스는 생산 효율성을 높이기 위해 2014년 11월 강릉에 제1공장을 준공했고, 2017년과 2021년에는 추가로 확장과 새 공장을 준공하여 생산 시설을 늘렸어요. 각 공정마다 자주 검사를 실시하고 주요 공정에는 품질 팀이 제품 검사를 하며, 최고 수준의 품질을 유지하고 있답니다. 2023년 6월에는 제3공장 부지를 매입하여 미래 신제품 생산 기지로 활용할 계획이에요.

하스는 현재 진행 중인 IPO를 통해 제3공장의 설비 도입과 인력 확충을 계획하고 있어요. 이를 통해 2026년까지 500억원 이상의 매출을 목표로 하고 있습니다. 다양한 고객의 요구를 충족시킬 수 있는 다양한 치과용 보철 재료를 생산하고, 계획(MTS)과 주문(MTO) 혼합구조의 생산 관리를 통해 경쟁력을 더욱 강화할 계획이랍니다.

하스 요약재무정보

하스 요약재무정보 및 매출 등의 정보는 증권신고서에서 자세히 확인할 수 있어요.

⬇⬇⬇

하스는 기술특례 상장하는 케이스이지만 이미 흑자를 내고 있는 기업이라는 점이 매력적입니다. 2023년 매출액은 160억원이고 영업이익은 16억원을 기록했습니다.

| 구분/ 사업연도 | 2023년(제 16 기) | 2022년 (제 15 기) | 2021년 (제 14 기) |

| 유동자산 | 8,016,182,007 | 5,666,624,674 | 4,918,458,622 |

| 당좌자산 | 4,664,730,889 | 2,816,206,108 | 2,758,544,596 |

| 재고자산 | 3,351,451,118 | 2,850,418,566 | 2,159,914,026 |

| 비유동자산 | 21,166,457,265 | 13,277,105,605 | 11,479,988,108 |

| 투자자산 | 89,482,122 | 844,890,783 | 751,226,382 |

| 유형자산 | 18,892,830,326 | 11,454,776,485 | 10,029,171,253 |

| 무형자산 | 662,834,761 | 490,595,197 | 346,572,912 |

| 기타비유동자산 | 1,521,310,056 | 486,843,140 | 353,017,561 |

| 자 산 총 계 | 29,182,639,272 | 18,943,730,279 | 16,398,446,730 |

| 유동부채 | 9,694,279,322 | 4,938,769,342 | 5,393,242,556 |

| 비유동부채 | 4,337,398,206 | 3,046,698,033 | 3,298,596,047 |

| 부 채 총 계 | 14,031,677,528 | 7,985,467,375 | 8,691,838,603 |

| 자본금 | 2,985,854,500 | 2,919,537,000 | 1,081,310,000 |

| 주식발행초과금 | 1,392,667,500 | - | 1,811,430,000 |

| 기타자본구성요소 | 2,016,393,012 | 1,078,405,600 | 470,218,549 |

| 이익잉여금 | 8,756,046,732 | 6,960,320,304 | 4,343,649,578 |

| 자 본 총 계 | 15,150,961,744 | 10,958,262,904 | 7,706,608,127 |

| 매출액 | 16,039,074,617 | 14,910,346,438 | 12,596,039,842 |

| 영업이익 | 1,613,779,678 | 2,893,667,787 | 1,732,604,466 |

| 연결 당기순이익 | 1,795,726,428 | 2,643,467,726 | 1,558,081,149 |

| 연결 당기총포괄이익 | 1,782,924,677 | 3,251,654,777 | 1,335,933,075 |

| 기본주당순이익 | 303 | 453 | 272 |

| 희석주당순이익 | 303 | 453 | 272 |

☑ 하스 기업 관련 영상

☑ 함께 보면 좋은 콘텐츠

이노그리드 공모주 청약일정 상장 주관사

이노그리드는 국내 클라우드 컴퓨팅 1호 기업으로 불립니다. 이노그리드는 IPO일정을 한달 가량 늦춰서 4월 29일부터 일반청약자를 대상으로 공모주 청약을 시작합니다. 이노그리드 공모주 공모

whenever.korcaster.com

아이씨티케이 공모주 청약 수요예측 일정 주관사 풋백옵션 (ICTK)

아이씨티케이는 사물인터넷 보안 팹리스 기업입니다. IPO를 통해 총 1313만 여주를 코스닥에 상장할 예정입니다. 아이씨티케이 공모주 정보와 수요예측, 공모주 청약일정과 주관사 등에 대한 아

whenever.korcaster.com

노브랜드 상장 공모주 청약일정 수요예측 주관사 청약한도

패션 플랫폼 기업 노브랜드가 증권신고서를 제출하고 코스닥 상장을 위해 공모주 청약 일정을 밝혔습니다. 노브랜드 상장과 공모주 청약 일정, 수요예측, 주관사에 대해 알아보겠습니다. 노브

whenever.korcaster.com

미국 양자컴퓨터 관련주 미국 주식 8종목

양자 컴퓨팅은 현대 기술의 가장 혁신적인 분야 중 하나로 빠르게 부상하고 있습니다. 이에 따라 관련 주식 종목에 대한 관심도 높아지고 있는데요. 본문에서는 양자 컴퓨터 관련주 중에서 미국

whenever.korcaster.com

글을 마치며

하스 공모주 청약 일정, 주관사의 청약자격, 청약한도, 청약방법 등에 대해 알아보았습니다. 하스 공모주 청약에 관심있는 분들에게 도움이 되기를 바랍니다. 이 글은 투자의 권유가 아니며 단순 참고용으로 봐주시기 바랍니다.

'공모주' 카테고리의 다른 글

| 에이치브이엠 공모주 청약 일정 수요예측 주관사 청약한도 (한국진공야금) (135) | 2024.05.08 |

|---|---|

| 에스오에스랩 공모주 청약일정 청약정보 청약방법 주관사 수요예측 (151) | 2024.05.03 |

| 디앤디파마텍 상장일 5월 2일 주가| 유통가능물량| 청약 결과 균등배정 (139) | 2024.04.30 |

| 코칩 상장일 5월7일 주가 향방| 유통가능물량| 청약 경쟁률| 균등배정 결과 (50) | 2024.04.30 |

| 공모주 민테크 상장일 5월 3일 주가 | 유통물량 | 청약경쟁률 균등배정 결과 (82) | 2024.04.30 |