티스토리 뷰

에코아이는 탄소배출권을 거래하는 환경 전문기업입니다. 증권가에서는 에코아이가 상장 후 주가도 긍정적으로 전망하고 있어서 더욱 관심이 모아지고 있습니다. 에코아이 공모가는 34,700원으로 확정되었습니다. 에코아이 공모주 정보와 수요예측 결과, 청약 일정 그리고 상장 주관사에 대해 정리한 글 보시고 공모주로 돈 벌어 가시길 바랍니다.

에코아이 공모주 정보

에코아이는 온실가스 배출권을 거래하는 환경 컨설팅 전문기업입니다. 기업이 이산화탄소를 할당량 이상 배출하려면 탄소배출권을 이용해야 하는데요. 기업들은 이산화탄소 배출량을 줄이려고 하지만 사업 특성상 배출량을 줄이는데 한계가 있는 기업이 있습니다.

에코아이는 온실가스 감축사업을 통해 탄소배출권을 확보하여 이것을 이러한 기업에 판매하는 사업을 하는 것입니다.

에코아이의 사업분야가 낯설기도 한데 코스닥 상장을 앞두고 있다는 사실은 에코아이는 관련 산업에서 선도적인 위치에 있다는 뜻일 것입니다.

실제 에코아이의 실적 성장세는 놀라울 정도인데요. 2020년 말 기준 에코아이는 3억원대의 영업이익을 냈는데요. 다음 해인 2021년 영업이익은 100억 7200만 원으로 30배 이상 증가했습니다.

에코아이의 실적 성장속도는 탄소 배출권의 중요성과 관련 시장의 성장성을 확인할 수 있는 증거가 되고 있습니다. 유럽을 시작으로 탄소국경조정제도(CBAM)가 도입되면 탄소배출권 관련 시장은 더욱 성장할 것으로 보고 있습니다.

☑ 에코아이 공모 정보

| 총공모주식수 | 2,079,000주 (신주 100%) |

| 희망공모가액 | 28,500원 ~ 34,700원 |

| 확정 공모가 | 34,700원 |

| 우리사주조합 | |

| 기관투자자 배정수 | 1,537,150주 (73.9%) |

| 일반청약자 배정수 | 519,750주 (25%) |

| 주관사 | KB증권 |

에코아이는 총 207만 9000주를 모집하는데요. 일반 청약자 배정 주식수는 519,750주가 되리라 봅니다. 희망 공모가액은 2만 8500원 ~ 3만 4700원인데요. 공모가는 희망밴드 상단 금액인 34,700원으로 확정되었습니다.

☑ 수요예측 결과

에코아이는 11월 7일까지 기관투자자들을 대상으로 수요예측을 진행했습니다. 수요예측 결과를 바탕으로 공모가를 희망밴드 상단 금액인 34,700원으로 확정하였습니다.

희망밴드 상단인 34,700원으로 공모가 확정

총 852 기관 참여, 경쟁률 75.14대 1

이번 수요예측에는 총 852개 기관이 참여했으며 단순 경쟁률은 75.14대 1을 기록했습니다. 의무확약은 852건 중 20건만 의무 확약을 했습니다.

기관 중 97.4%(가격미제시 1.07% 포함)가 희망밴드 상단 이상의 가격을 제시했으며 4만원 이상의 가격을 제시한 기관도 59.5%나 됩니다.

확정된 공모가를 바탕으로 총 공모금액은 721억 원이고 상장 후 시가총액은 3430억원 규모가 될 전망입니다.

에코아이 공모주 청약 일정

에코아이는 기관대상 수요예측을 진행했고 그 결과에 따라 희망밴드 상단 가격인 34,700원으로 공모가를 확정했습니다. 11월 10일 금요일과 13일 월요일에 일반 청약자를 대상으로 공모주 청약 신청을 진행합니다.

에코아이의 실적과 성장 속도에 놀라고 반하셨나요?

공모주 청약하실 분들은 상장 주관사인 KB증권 계좌 개설하고 청약하세요.

⬇⬇⬇

☑ 에코아이 공모주 청약 일정

| 수요예측일 | 2023년 11월 01일 ~ 11월 07일 |

| 공모주 청약일 | 2023년 11월 10일 ~ 11월 13일 |

| 배정공고일 | 2023년 11월 15일 |

| 환불일 | 2023년 11월 15일 |

| 상장일 | 2023년 11월 21일 |

공모주 청약일 청약 가능 시간은 10시부터 16시까지입니다. 배정과 환불일은 청약 기간 2일 이후이니 자금 계획에 참고하시기 바랍니다. 에코아이 코스닥 상장일은 11월 21일로 예정되어 있습니다.

에코아이 공모주 상장 주관사

KB증권에서 에코아이의 공모주 청약과 상장을 담당하고 있습니다. 일반청약자 배정주식수는 519,750주이고 우대고객 최고 청약한도는 19,000주이고 일반 고객 청약한도는 16,000주입니다.

- 청약증거금률: 50%

- 최소 청약 주식수: 10주

- 균등주 배정을 위해 최소 청약 10주 신청할 경우 청약증거금은 5주 금액만큼 준비하면 됩니다.

- 배정방식: 균등 50% + 비례 50%

☑ 청약 자격

영업점 개설 계좌: 청약 개시일 직전일(11월 9일)까지 개설된 청약 가능 계좌 보유 고객

온라인 비대면 개설 계좌: 청약 당일 계좌 개설 후 청약 가능

청약 기간에 계좌 개설 가능!

KB증권에서 에코아이 공모주 청약하기

⬇⬇⬇

☑ 청약 한도

일반 고객 청약 한도는 16,000주입니다. 우대 등급에 관한 조건은 KB증권 홈페이지에서 확인가능합니다.

| 구분 | 청약한도 | |

| 일반 | 100% | 16,000주 |

| 우대 | 120% | 19,000주 |

| 150% | 24,000주 | |

| 200% | 32,000주 | |

| 250% | 40,000주 | |

| 300% | 48,000주 | |

☑ 청약 수수료

- 온라인 청약: 1,500원 (베스트, VVIP/VIP/그랜드 등급은 무료)

- 오프라인 청약: 4000원 (VVIP/VIP/그랜드 등급은 무료)

☑ 청약 단위

- 10주 이상 ~ 100주 이하: 10주

- 100주 초과 ~ 500주 이하: 50주

- 500주 초과 ~ 1,000주 이하: 100주

- 1,000주 초과 ~ 10,000주 이하: 500주

- 10,000주 초과 ~ 60,000주 이하: 1,000주

📈 에코아이 공모주 청약 방법

공모주 청약이 처음이신 분들을 위해 에코아이 공모주 청약 방법에 대해 간단히 정리해 볼게요.

1. 공모주 주관사 확인 및 계좌 개설

에코아이 주관사는 KB증권이에요. KB증권 계좌를 통해 공모주 청약을 신청할 수 있기 때문에 계좌가 없으신 분은 KB증권 계좌를 개설하시기 바랍니다.

2. 청약증거금 입금

KB증권 계좌에 청약증거금을 입금해야 하는데요. 청약 신청하는 주식수의 50% 금액을 입금하면 됩니다. 최소 청약 10주 신청하는 분은 5주에 대한 금액을 입금하면 됩니다.

3. 공모주 청약 신청

공모주 청약 기간에 KB증권 앱이나 홈페이지 검색창에 '공모주 청약'으로 검색한 후에 주식수를 선택 후 청약 신청을 합니다.

4. 공모주 배정 확인

보통 청약기간 2일 후에 공모주 배정을 확인할 수 있어요. 해당 증권사 홈페이지나 앱에서 '공모주 청약'으로 검색한 후 내역 조회를 할 수 있습니다.

5. 상장일에 주식 매도

상장일 주식시장이 개장되는 9시에 증권사 앱에 접속해서 주가 확인을 하고 매도합니다. 보통 개장 직후부터 10시 전까지 매도하는 분이 많은 것 같습니다.

에코아이 공모주 특이사항

에코아이는 투자자에게 생소한 사업을 하는 기업이지만 이미 높은 수익성과 성장세를 보이고 있고 탄소 배출권의 중요성도 부각되면서 흥행에 긍정적인 요소로 작용하는 것 같습니다.

탄소배출권 IPO 처음 에코아이 흑자 기업, 놀라운 성장세 투자자에게 생소한 분야인데 공모가도 높은 편인듯 |

에코아이는 '21년 매출액이 270억 원이었고 '22년 매출액은 601억 원으로 크게 증가했습니다. 올해 상반기 매출은 533억 원, 영업이익은 198억 원을 기록할 정도로 성장세가 놀랍습니다.

에코아이의 높은 수익성과 성장세, 관련 시장의 성장성은 매우 긍정적이지만 공모가격은 개인적으로 높다고 생각합니다. 투자자 입장에서는 탄소배출권 기업으로 공모와 상장이 처음이라 생소한데 공모가가 3만원이 넘어서 부담으로 작용하지 않을까 생각이 듭니다. (개인적 생각이라 그냥 넘기세요.)

공모가 산출을 위해 비교한 기업은 에코프로에이치엔, CECO Environmental, 지앤비에스에코이라고 합니다.

☑ 상장 직후 유통가능물량

에코아이의 상장 직후 유통 가능 물량도 적정한 수준입니다. 상장 직후 유통 가능 물량은 245만 4263주로 상장 예정 주식수의 24.83%입니다. 보통 35%가 넘지 않는 선을 적정하다고 보고 있습니다.

구주 매출 없이 신주 100% 발행하는 점도 에코아이 공모주 흥행에 긍정적인 요소로 보고 있습니다. 에코아이 최대 주주와 기존 주주들은 비교적 긴 의무보유기간을 걸었습니다. 최대주주와 그 인척 및 현 에코아이와 임원들은 자발적으로 2년 6개월의 보호예수를 걸었습니다.

에코아이 기업정보

에코아이는 탄소배출권 기업공으로 투자자들에게 처음 선보이는 기업이라 공모주 시장에서 어떤 평가를 받을지 미지수이지만 그만큼 더 관심을 가지게 되는 것 같습니다.

에코아이는 국내외 탄소배출권 사업 개발을 위해 국내 최고의 탄소배출권 전문가들로 구성되어 있으며, 탄소시장에 대한 깊은 이해를 바탕으로 다양한 국내외 온실가스 감축사업을 개발 및 관리하고 있습니다. 특히, 국내 배출권거래제 적용을 받는 할당대상업체를 대상으로 탄소배출권 공급을 위해 해외 15개국에서 온실가스 감축사업을 활발히 추진하고 있습니다. 이에 따라 국내 기업 중 가장 많은 국내외 온실가스 감축사업을 등록한 실적을 보유하고 있으며, Carbon Financing 및 해외 탄소배출권 확보에 있어 독보적인 위치를 차지하고 있습니다.

☑ 매출액 및 실적

코스닥 상장에 도전하는 에코아이는 이미 흑자기업입니다. 2020년 영업이익은 3억 4000만 원이었고2021년 영업이익은 100억 7200만 원을 기록했고 전년대비 30배 이상 증가했습니다.

2022년 영업이익 역시 199억 6200만 원을 기록하며 실적이 계속 상승하고 있습니다. 에코아이의 영업이익률은 30%를 넘습니다.

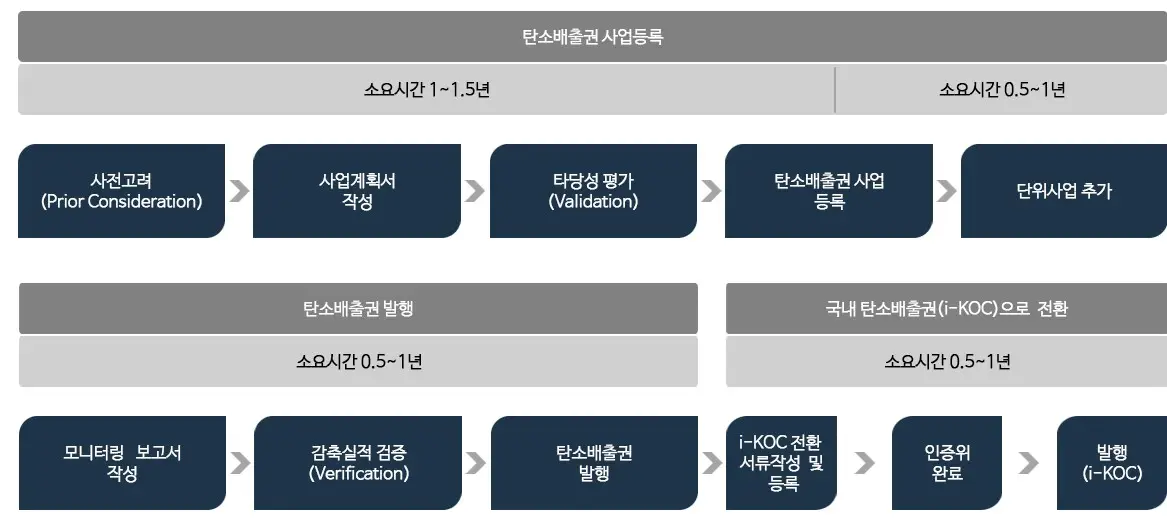

에코아이의 실적이 30배 이상 상승한 요인은 해외 CDM사업에 적극적으로 진출하여 i-KOC 판매사업을 확대한 점입니다. CDM사업은 온실가스 감축의무가 있는 선진국이 개발도상국에서 달성한 온실가스 감축 실적을 인정하는 제도를 활용하는 것입니다.

☑ 사업 내용

가. 온실가스감축사업

온실가스 감축사업은 국제적 기준에 부합하는 방식으로 온실가스를 감축, 흡수 제거하는 사업입니다. 온실가스 감축사업을 통해 인정받은 감축량 및 흡수량은 UNFCCC 및 민간 인증기관(Verra, Gold Standard 등)으로부터 인증 및 검증 절차를 거친 후 탄소 배출권으로 발급받을 수 있습니다. 당사는 온실가스 감축사업을 통해 탄소배출권을 발급받아 탄소배출권 시장에서 탄소배출권을 필요로 하는 기업에게 판매하고 있습니다. 당사가 발급받는 탄소배출권의 종류로는 CERs, KOC, i-KOC, VCS, VER이 있습니다.

탄소배출권 시장은 정부가 정의하는 감축의무를 바탕으로 배출권을 거래하는 "규제적 시장"과 감축의무가 없는 기업이나 NGO 등 다양한 주체가 자발적으로 참여하는 "자발적 시장"으로 구분됩니다. 규제적 시장에서는 법적인 온실가스 감축의무가 있는 기업(국가)만 감축의무 달성을 위해 탄소배출권 거래가 가능하며, 자발적 시장에서는 온실가스 감축의무가 없는 기업이나 조직도 사회적 책임과 환경보호(탄소중립등)를 위해 배출권을 거래할 수 있습니다.

당사의 온실가스 감축사업 유형은 규제적 탄소시장(CCM, Compliance Carbon Market) 대상사업과 자발적 탄소시장(VCM, Voluntary Carbon Market) 대상사업으로 분류됩니다. 규제적 탄소시장 대상 사업은 UNFCCC나 각국의 정부가 인증해 주는 탄소배출권인 CERs를 발행받아 국내 외부사업 감축실적인 KOC/i-KOC로 전환하여 판매하는 사업이며, 자발적 탄소시장 대상 사업은 Verra, Gold Standard 등 사설기관의 인증 절차를 거쳐 발행받은 탄소배출권을 판매하는 사업입니다.

당사가 추진하는 주요 온실가스 감축사업은 가정에 고효율 취사도구 설비를 보급하는 고효율 쿡스토브 보급사업, 가스 누출을 방지하는 PNG 메탄가스 누출 방지사업, 조림 및 재조림의 맹그로브 조림사업, 재생에너지 관련 수력 및 바이오매스 발전 사업, 산업공정에서의 F-gas(HFCs, PFCs, SF6) 회수사업, 농축산업의 축산분뇨 및 농업부산물 활용, 바이오차 생산사업이 있습니다.

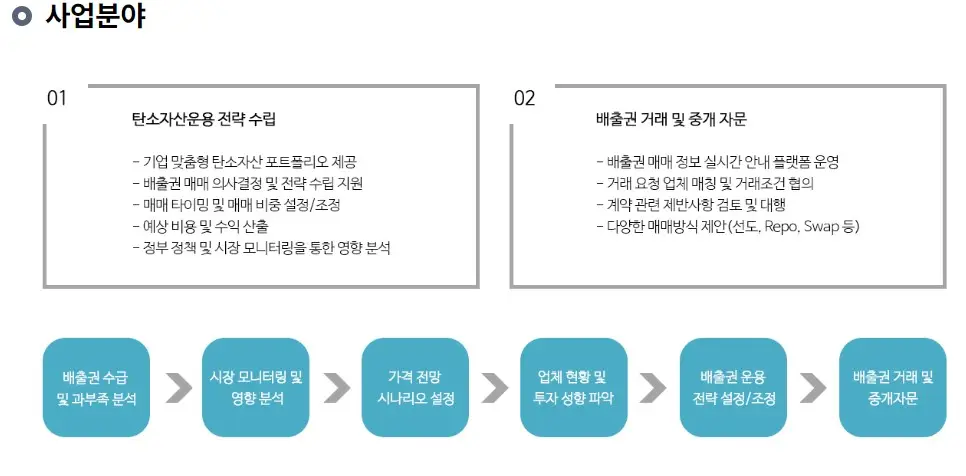

나. 환경컨설팅 사업

환경컨설팅사업은 배출권거래제 내 기업들에게 탄소배출권의 운용방안 및 정보플랫폼(Carbon-i) 서비스, 배출권거래제 대응을 위한 배출권 할당관리와 온실가스 감축 컨설팅, 기업들의 탄소중립 전략 수립, 환경오염시설의 통합관리에 관한 법률 관련 환경규제대응 자문, 환경 빅데이터를 활용하여 정보제공 및 플랫폼 구축 서비스, 온실가스 감축 기술을 보유한 기업을 발굴하고 비즈니스 모델을 개발하는 서비스를 제공하고 용역수수료를 받습니다.

(출처: 에코아이 증권신고서)

☑ 주요 제품

| 품목 | 주요상표 | 매출액 | 제품설명 |

| i-KOC | 배출권 | 27,795,694,642 (52.28%) |

해외 온실가스 감축사업에서 UNFCCC의 CDM 체제 하에 인증된 배출권 CERs 에 대해 대한민국 온실가스 배출권거래제 체제하에서의 전환된 배출권 입니다. |

| KOC | 배출권 | 1,989,649,000 (3.74%) |

국내 온실가스 감축사업에서 UNFCCC의 CDM 체제 하에 인증된 배출권 CERs 에 대해 대한민국 온실가스 배출권거래제 체제하에서의 전환된 배출권 입니다. |

| CERs | 배출권 | 62,320,256 (0.12%) |

온실가스감축사업을 통해 UNFCCC 국제크레딧으로 인증된 CERs(Cetified Emission Reductions) 배출권입니다. |

| 자발적시장 (VCM) |

배출권 | 19,652,508,218 (36.96%) |

온실가스감축사업을 통해 민간기관 VERRA 에서 인증된 배출권 VCUs(Verified Carbon Untits) 및 Gold Standard 에서 인증된 배출권 GS VERs(Gold Steandard Verified Emission Reductions)입니다. |

| CDM 공동사업 용역 |

CDM 컨설팅 용역 |

3,011,450,743 (5.66%) |

해외온실가스감축사업에서 UNFCCC의 CDM 체제 하에 인증된 배출권 CERs 에 대해 대한민국 온실가스 배출권거래제 체제 하에서의 i-KOC 로 전환 및 개발사 관리에 대한 용역매출입니다. |

| 컨설팅 | 환경 컨설팅 용역 |

514,847,310 (0.97%) |

환경관련컨설팅으로 통합법 및 탄소배출량 산정 등 컨설팅 용역 입니다. |

| 기타 | - | 142,649,611 (0.27%) |

중개수수료 및 카본아이 회원가입, 렌탈서비스 입니다. |

| 합계 | 53,169,119,780 (100.00%) |

||

(출처: 에코아이 증권신고서)

이상으로 에코아이 공모주의 정보와 수요예측 결과, 청약 일정, 상장 주관사의 청약자격, 청약한도 등에 대해 알아보았습니다. 이 글은 투자의 권유가 아니며 단순 참고용으로 봐주시기 바랍니다.

[함께 보면 좋은 콘텐츠]

동인기연 공모주 수요예측 결과 및 청약 일정 상장 주관사

동인기연은 글로벌 아웃도어 브랜드의 배낭을 위탁생산하는 OEM(주문자상표부착생산), ODM(제조업자개발생산) 기업입니다. 동인기연 공모주의 청약일이 11월 9일로 다가오면서 많은 분들의 관심

whenever.korcaster.com

스톰테크 공모주 수요예측 결과 청약 일정 상장 주관사

스톰테크는 정수기 부품 제조 전문기업인데요. 수요예측 결과 희망밴드 상단을 초과한 금액인 11,000원으로 공모가를 확정했습니다. 스톰테크 공모주 정보와 수요예측 결과, 청약 일정, 상장 주

whenever.korcaster.com

11월 공모주 청약일정 11월 공모주대어는?

11월에 공모주 청약을 진행하는 기업이 어느 정도 나온 것 같습니다. 공모를 진행하는 기업에 대한 간략한 안내와 청약 일정에 대해 알아보겠습니다. 그리고 11월 공모주 대어라고 불리는 에코프

whenever.korcaster.com

'공모주' 카테고리의 다른 글

| 에이텀 공모주 수요예측 결과 청약 일정 및 상장 주관사 (0) | 2023.11.20 |

|---|---|

| 에이에스텍 공모주 수요예측 결과 청약 일정 상장 주관사 (0) | 2023.11.15 |

| 에이직랜드 상장일 주가 전망 (0) | 2023.11.12 |

| 스톰테크 공모주 수요예측 결과 청약 일정 상장 주관사 (0) | 2023.11.08 |

| 동인기연 공모주 수요예측 결과 및 청약 일정 상장 주관사 (0) | 2023.11.08 |